海大集团深度研究:饲料王者 风范尽显

发布: 2016-06-21 | 作者: 佚名 | 来源: 转载

投资要点

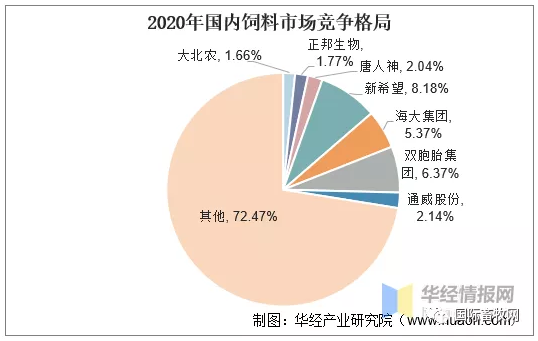

作为全国领先的水产预混料、水产配合料和畜禽饲料生产商,海大集团从 最初的水产预混料生产商,逐步发展成为集饲料、养殖和动保为一体的养殖服务整体解决方案提供商。2015 年饲料销售量达到630 万吨,同比增长13.8%。近2 年主营业务收入保持每年20%左右增长,毛利率保持9-10%水平,净利润年复合增长近50%,在行业中当之无愧的佼佼者。

不论从饲料的全行业,还是分品类来看,空间增长整体有限。在此背景下,海大集团仍能够持续高于行业放量增长,战绩辉煌,我们将此归功于公司秉承从饲料研发→养殖服务(动保等专业化产品+技术)→创新的养殖模式,全方位塑造强大的“产品力”,使水产养殖户获得优质的消费体验并实现真正增产增收。

以公司推广的大头鱼料为例:大头鱼过去无法饲料养殖,生长效率低下,作为表层鱼养殖通常亩均只有50 条左右;公司通过研发大头鱼专用鱼料,大大提升了大头鱼的养殖效率,亩均养殖可提升至500 条,亩均盈利5000 元以上,海大养殖模式遵循1)单亩产量提升,收入提升;2)领先市场,养殖品种价优,赢得了养殖户认可和追随。

总结海大集团的竞争优势,我们认为自内而外可以总结为:内部提效、区域扩张、产业纵深推动成长,养殖综合服务商模式蔚然成型。

内部提效:原料集中采购,全面套期保值;服务营销深入基层,快速反馈信息;区域与品类有机协调,运营与生产保证效率;产品开发关注需求,引领养殖风潮。

区域扩张:立足国内,稳步渗透产业聚集区域。公司当前水产料、禽料和猪料均陆续打入对应的核心养殖区,区域扩张贡献稳步增长;征途海外,公司的海外业 务在2011 年进军越南市场开始,以老本行水产饲料为主,后逐步进入马来、新加坡、印度等,保守估计未来两年将持续贡献1 个亿毛利。

纵深产业:产业链纵深是公司一贯的战略,在2006 年就提出以技术服务为核心的养殖服务提供商定位,通过向养殖户提供“苗种——放养模式——水质控制——疫病防治——饲料”等全流程的产品和技术支持,确保养殖户能使用到最先进的养殖技术,实现盈利;海大集团在2012 年开始探索布局肉猪养殖,效仿温氏“公司+农户”模式,带动核心饲料板块、动保相关板块的协同发展。

我们乐观展望海大集团未来发展与利润增长,预计2016-2017 年的业绩持续高增长:

下游养殖顺周期,预计饲料销量16-17 年同比增长22%,24%:1)水产养殖盈利改善提升饲料需求,天气影响销售节奏。根据我们的草根调研,尽管华南区4 月受到连续降雨天气影响销量下滑,但随着5月天气转晴,水产养殖需求提振并回补,龙头企业快速放量,前5 月同比增长5-10%。2)四季度生猪存栏有望恢复,猪料需求提速。3-5 月母猪存栏震荡向上,对于饲料业务本身,今年四季度有望迎来存栏同比提升带来的量增。3)白羽鸡供给缺口打开,其他禽链品种有望受益。

养殖业盈利较好饲料顺势提价,叠加成本下行利好毛利率提升逻辑未变。16 年农产品价 格波动能从理论上改变公司饲料产品成本,可以看到,原料成本有升有降,综合成本仍将呈下降趋势,但由于豆粕价格超预期上涨,行业销售均价已经开始跟涨,毛 利率在下游养殖利润仍较好的背景之下能够有效提升的逻辑未变。结合公司原料的占比情况,今年原料中玉米价格同比大幅下行能够一定程度对冲豆粕的涨价,综合 成本仍旧呈现下滑趋势,不考虑及时提价的情况下,中性预期对单吨毛利率提升1.25 个百分点。

养猪业务专业表现突出,资金与管理优势显着。专业化养猪除了足够资金实力之外,还是一个需要精细化管理的制造行业,公司多年精细化管理的能力输入养猪 业务是我们看好其产业链纵深的重要原因,在景气低迷的14、15 年,其生猪养殖仍持续贡献正收益。结合出栏量(16 年40 万头,17 年100 万头)和单头利润测算,预计生猪养殖将为公司16 年和17 年分别增加1.5-2 个亿利润。

此外,动保业务和海外业务也将为公司贡献2.2-2.5 亿的销售收入。

我们预计公司2016-17 年净利润为12.35 亿元、14.87 亿元,同比增长58.40%、20.34%,对应EPS 为0.78元,0.94。长期看,公司通过技术和成本打造的强大“产品力”,能够在饲料行业进一步整合的背景下,成功发展成为国内优秀的养殖综合服务商, 给予2016 年25XPE,目标价23.5 元,“买入”评级。

风险提示:天气等自然灾害严重影响养殖需求;粮食价格下行敏感度不及预期。