杨健翎:饲料企业参与期货市场是现实需要

发布: 2013-12-26 | 作者: 庄捷生 | 来源: 广东饲料

点击次数: 140次日期:2013-12-24 15:07编辑:admin 评论:0 条查看更多评论

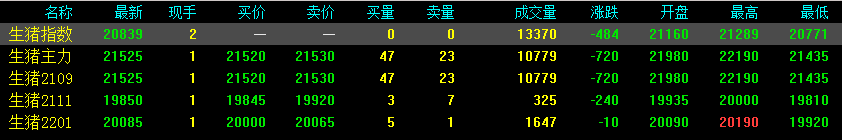

。未来,借鉴鸡蛋期货的成功运行经验,大商所有望深入研究生猪、肉鸡等期货品种。

——访大连商品交易所广州发展与服务总部杨健翎主任

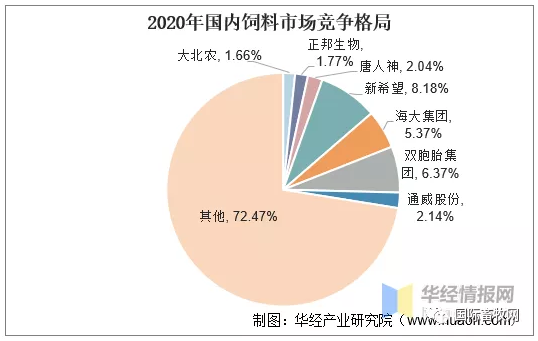

近年来,原材料价格的大幅波动令饲料企业倍感压力。为了规避采购风险,实现稳健经营,越来越多的饲料企业把目光聚焦到期货市场。但是,大多数饲料企业对于期货市场仍然一知半解,合理利用期货工具,摆脱经营困境,仍有很长一段路要走。

借第八届油脂油料大会在广州召开之机,大连商品交易所广州发展与服务总部杨健翎主任接受了《广东饲料》杂志的独家专访,认真地解答了我们提出的一连串疑问。

据杨健翎介绍,玉米和豆粕是大商所两大饲料品种。2012年豆粕期货成交量3.13亿手,成交额11.59万亿元,均创历史新高,分别较2011年增长549.54%和612.24%。玉米期货成交量为7564万手,成交金额1.81万亿元。

她还透露,大商所正在积极开展市场研究,下一步将推出一系列改革措施,更加方便和满足饲料企业进行套期保值和管理风险的需求。

在杨健翎看来,未正面认识、理解期货工具是饲料企业迟迟未能利用期货市场的一个主要原因。因此,饲料企业需要正确认识期货市场,虚心学习,稳步推进,切忌盲目参与、急于求成。大商所将继续为饲料企业提供认识期货市场、用好期货工具的专业服务,帮助饲料企业降低采购风险。

对于11月8日上市的鸡蛋期货,她认为“鸡蛋期货上市恰逢其时”,对于普及期货知识,完善我国饲料、养殖行业避险体系,提高蛋鸡养殖标准化、规模化、集约化,具有特殊的意义。未来,借鉴鸡蛋期货的成功运行经验,大商所有望深入研究生猪、肉鸡等期货品种。

一、中国期货市场发展极具潜力

《广东饲料》:今年大商所有五个新品种获批,算是史无前例了。目前已经上市的品种都有哪些?

杨健翎主任(以下简称“杨”):大商所已经有12个期货品种上市,分别是玉米、黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、线型低密度聚乙烯、聚氯乙烯、焦炭、焦煤、铁矿石和鸡蛋。跟饲料业、养殖业直接相关就是玉米、豆粕,以及11月8日才刚刚上市的鸡蛋。

《广东饲料》:市场成交规模怎么样?与国际主要期货市场相比,大商所处于什么位置?

杨:到去年底为止,大商所共有会员178家,指定交割库99个,投资者开户数156.8万个,其中法人客户4.23万个。2012年,大商所(单边)成交量和成交额分别达6.33亿手和33.32万亿元。如果根据美国期货业协会(FIA)公布的全球主要衍生品交易所成交量排名,2012年大商所在全球排名第11位。不过其他国家的衍生品交易所还有股票、期权业务,我们国家是分开的。单纯从商品期货来说,我们在全球应该排名第二。

《广东饲料》:《金融十二五规划》提出,要推动期货市场由数量扩张向质量提升转变。对期货市场而言,是不是也到了转型的时候?

杨:我们首先必须承认,国内企业不管是利用期货工具进行风险规避,还是利用期货市场提供的商品价格信号来做参考决策,与发达国家相比都有较大差距。另外,目前上市品种对产业的影响虽然逐步加深,但依然有提高的空间。

现在我们国家正在加快转型升级,更好地利用期货市场提供的价格信号,提高这一市场的覆盖率和影响力,是国家正在积极推动的事情。刚刚闭幕的十八届三中全会也讨论了金融领域创新、融合、发展,并提出发挥价格在资源配置中的决定作用,为衍生品市场拓展提供了很好机遇。下一步期货市场发展是极具潜力、值得期待的。

《广东饲料》:那么,大商所接下来的工作重心是什么?

杨:我们有个规划:到2020年,上市期货品种达30个,年成交量达20亿手,日均市场资金突破1500亿元,实现交易品种、交易规模、市场资金规模三个“双倍增”,基本实现建设亚洲重要期货交易中心目标,在全球衍生品市场形成重要影响力,向世界一流期货交易所的目标努力。

二、饲料期货板块将有改革

《广东饲料》:农产品期货品种的价格指导作用表现怎样?

杨:我国油脂油料期现货市场价格相关系数均在0.9以上,进入交割月期现货市场价格均能合理回归,国内与国外市场内外盘价格相关系数均在0.8以上。我国玉米基本自给自足,相对独立,但国内期现货价格也能实现良好的互动关系。

根据中国大豆网调查,目前东北地区30%以上的种植户会参考期货价格种地、卖粮;100%的大豆、玉米贸易和油脂企业会参考期货价格经营。10多年前,国际大豆市场和国内销区大豆价格传导到东北农户那里要半个月的时间,现在小型贸易商通过期货市场可以当天得到国际及国内销区大豆价格,大豆种植户在一两天时间内也可以了解到外部市场价格变化,价格传导时间大大缩短。地区价差也因此大大缩小,以前贸易商将长春地区玉米运至大连,每吨收益在50元以上,现在10元左右,使产品利润大部分留在了农户手中。

《广东饲料》:我国大豆压榨企业、油脂油料贸易商参与期货市场的比例为什么比饲料厂高那么多?

杨:我们知道,2002年和2008年出现了两次大豆价格地震。在2004年这一波,利用期货市场最好的是外资企业,国内一大批油脂油料贸易商因此破产了。吃过大亏之后,油脂油料企业开始重视期货市场这个规避风险的功能。经过四年学习、积累,这些企业基本会利用期货工具,所以在2008年没有受到太大的打击。2012年大豆压榨能力1.1亿吨,压榨量6100万吨,产能过剩很明显。整个油脂油料行业是全面亏损的,现货的亏损平均在120元/吨左右。为什么他们还能够生存,并且生产量一年比一年增加?就是他们从期货市场盈利,来弥补现货市场亏损。

《广东饲料》:我特别查了一下,玉米10家仓库,全部在辽宁地区,大商所接下来会不会有一些动作,推动玉米品种交割更加符合饲料企业的采购模式?

杨:这两年我们已经调研了很多饲料企业、玉米贸易企业和质检机构,主要内容是玉米交割质量标准及交割库布局调整。现在调整方案的市场论证阶段已经完成,正在等待上级部门的审批。