傲农生物2021年业绩预告快评:生猪养殖新秀 育肥产能稳步上量

发布: 2022-02-21 | 作者: 佚名 | 来源: 国信证券股份有限公司

事项:

公司发布2021年度业绩预告,2021 年公司预计实现归属于上市公司股东的净利润-10.8 亿元至-12.8 亿元,同比下降288.49%-323.39%;扣除非经常损益后的净利润-11 亿元至-13 亿元,同比下降300.19%-366.59%,业绩表现受 2021年猪价大幅波动的影响较大。

国信农业观点:1)傲农生物围绕以“猪”为核心的发展战略,已经建立了高效安全的自繁自育体系,成本优势正在显现,头均毛利在同行中处于前列。同时公司现阶段产能主要集中在母猪端,因此受2021 年生猪行情低谷的影响相对较小,且未来育肥产能仍有较大释放空间。另外,公司底部资金充足,于周期底部的扩张速度不降反增,未来有望依靠新一轮产能扩张逆势抢占份额,并充分享受2023 年周期反转带来的量价齐升红利。 2)风险提示:行业发生不可控生猪疫情死亡事件,粮食等饲料原材料价格不可控上涨带来的成本压力。3)投资建议:从公司角度看,公司现阶段产能仍集中在母猪端,受此轮行情低谷的影响相对较小,且未来仍有较大的肥猪出栏释放空间,依靠充足的底部资金,公司有望依靠新一轮产能扩张逆势抢占更多份额。从行业角度看,2022 年是布局生猪板块最好阶段,因为2023 年猪周期大概率反转,从这个角度出发,傲农生物或充分受益于2023 年猪价反转带来的量价齐升。预计公司21-23 年归母净利润为-11.08/-2.92/33.16 亿元,对应EPS 为-1.62/-0.43/4.84 元,对应当前股价PE 为-10.4/-39.1/3.5 X,给予“买入”评级。

评论:

养殖规模扩张迅速,短期业绩承压明显

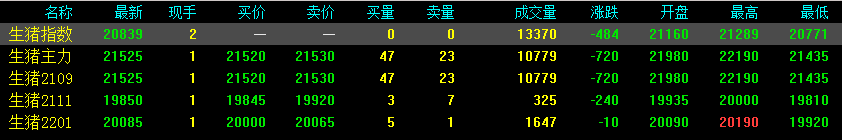

公司1 月29 日发布了2021 年业绩预告,2021 年公司预计实现归属于上市公司股东的净利润-10.8亿元至-12.8亿元,同比下降288.49%-323.39%,利润大幅下滑主要系2021 年公司出栏大幅扩张,而生猪价格较上年同期下降幅度较大。公司2021 年销售生猪324.59 万头,同比增长141.1%,截至2021 年12 月末,生猪存栏179.25 万头,同比增长85.98%,公司养殖业务规模在猪价周期底部保持迅速扩张趋势。

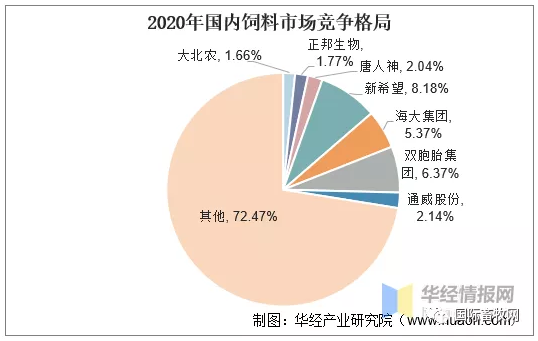

全链布局的生猪养殖新秀,已建立高效自繁自养体系围绕“饲料+养殖”、以“猪”为核心的双主业发展战略,公司完成了从上游饲料生产到下游食品加工的生猪全产业链布局。饲料业务方面,公司的饲料产品涵盖配合饲料、复合饲料和浓缩料三类,覆盖了乳猪、仔猪、母猪以及大中小猪的所有阶段饲用需求。养殖业务方面,公司自上而下纵向建立了由育种群、扩繁群和商品群构成的金字塔式良种猪自主繁育体系,横向完成了对全国主要饲养区的布局,核心育种群及扩繁群的准备工作基本完成。同时公司贯彻一体化防疫理念,以农业互联网和动保业务为养殖业务保驾护航,并进一步实现了向下游屠宰加工业务的延伸。

从2021 年上半年的收入拆分来看,公司饲料、养殖、贸易、食品和动保的收入占比分别为55.0%、26.2%、9.8%、8.6%和0.3%。

目前公司高效一体化繁育体系的建设成果正在逐步兑现:一方面,公司生猪出栏和存栏保持快速扩张,出栏量和存栏量近五年的复合增速分别高达97.87%、87.43%。且从公司最新披露的出栏来看,公司2022 年1 月出栏的38 万头生猪中,预计肥猪占比接近50%,仔猪占比略高于肥猪,公司现阶段产能仍主要集中在母猪端,所以受此轮行业寒冬的冲击相对较小,且育肥产能未来仍有较大的释放空间,其2022 年目标出栏量分别达600 万头。另一方面,和同行相比,公司养殖业务不仅规模增速更快,盈利能力也位居同规模企业的平均水平之上,其2018-2020 年生猪养殖业务平均毛利率23.11%,明显高于同规模企业的平均水平(21.43%)。

公司底部资金充足,无惧寒冬加速扩张

银行借款方面,公司于2021 年12 月21 日发布2022 年度向金融机构申请融资授信额度的公告,公司2022 年将向不限于银行、融资租赁公司等金融机构申请不超过80 亿元的授信额度。其他融资方面,公司于2021 年3 月发布最新定增预案,拟非公开发行1.3 亿股募集不超过14.4 亿元资金,其中4.5 亿元将用于养殖产能扩张,9.4 亿元将用于补充流动性资金,该预案已于2021 年9 月获证监会核准批复。另外据公司2021 年三季报披露,截至2021 年9月30 日,公司货币资金余额为4.1 亿元,短期负债余额为92.6 亿元,现有货币资金及融资方案足够实现对短期债务的全覆盖。我们认为在当前猪价低迷的底部阶段,多数养殖企业的产能扩张将大幅受限甚至出现萎缩,而拥有技术和资金优势的傲农生物,有望通过持续的产能扩张,逆势抢占更多份额,从而进一步打开公司的成长空间,并享受周期反转带来的量价齐升红利。

投资建议:看好猪价修复后的业绩弹性,给予“买入”

我们认为,傲农生物的优势主要体现在三个方面:1)公司现已建立高效安全的自繁自育体系,成本优势正在显现,头均毛利在同规模企业中处于前列;2)现阶段公司产能主要集中在母猪端,因此受此轮行情低谷的影响相对较小,且育肥产能仍有较大释放空间;3)公司在行业低谷期依靠较强的资金优势,扩张速度不降反增,未来待育肥产能进一步上量,有望分享今明两年猪价修复带来的量价齐升红利。预计公司21-23年归母净利润为-11.08/-2.92/33.16亿元,对应EPS 为-1.62/-0.43/4.84 元,对应当前股价PE 为-10.4/-39.1/3.5 X,给予“买入”评级。