生猪价格回暖旺季即将来临 六股或借势腾飞

发布: 2017-10-24 | 作者: 佚名 | 来源: 网络

牧原股份(个股资料 操作策略 盘中直播 独家诊股)

牧原股份三季报点评:出栏持续扩张,业绩符合预期

牧原股份 002714

研究机构:东兴证券 分析师:徐昊 撰写日期:2017-10-19

牧原股份公布2017年三季报,公司2017年前三季度实现营业收入71.57亿元,同比增长83.21%,其中第三季度实现营业收入29.26亿元,同比增长81.11%;前三季度共实现净利润18.12亿元,同比增长2.85%,EPS为1.64元,同比下降3.53%。公司同时发布2017年全年业绩预告,预计全年实现归属于上市公司股东净利润为23.5-26亿,同比增长区间为1.21%-11.98%。

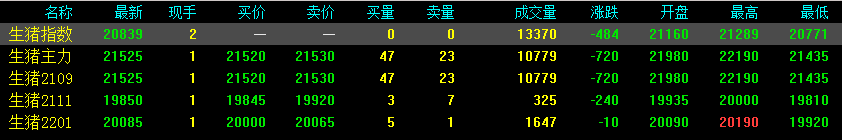

出栏迅速扩张,业绩符合预期。2017前三季度公司销售生猪524万头,同比增长156.37%,头均盈利346元,其中第三季度出栏229万头,同比增长151.93%,头均盈利267元。三季度公司销售均价13.97元/公斤,前三季度销售均价14.54元/公斤,第三季度出栏均重87.79公斤,预计是由于6月以来仔猪价格止跌,公司销售仔猪比例增加所致。公司出栏数量和营收维持了高速增长,以量补价的逻辑持续兑现,整体表现符合市场预期。四季度猪价有望迎来季节性反弹,受益于“自繁自养”模式的成本把控,预计全年头均盈利能够维持在300元以上。

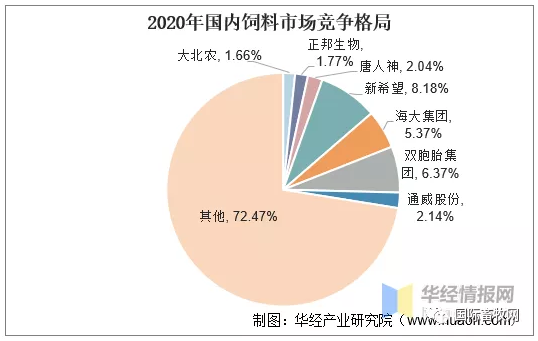

产能扩张持续,估值中枢抬升。公司2017前三季度固定资产和在建工程相比2016年末分别增长39.71%和60.31%。公司产能扩张稳步推进,在中原、华北、东北地区等粮食主产区投建项目逐步投产。三项费用同比出现了大幅增长,销售费用、管理费用、财务费用同比分别增长198.94%,244.02%和74.38%,主要是由于出栏量同比大幅增长所致,对单位养殖成本影响不大。我们预计公司17-19年实现生猪出栏分别为750、1200、1800万头。我们认为,公司借行业整合规模化程度提升的时机扩张产能,抢占优势资源,积蓄产能力量,有利于公司市场占有率的提升,在周期上行阶段获得更大的盈利弹性。

融资能力优异,助力穿越周期。公司第三期员工持股计划完成,非公开发行优先股计划于9月获得证监会通过。猪价季节性反弹不改整体周期的下行趋势,而现金流状况是养殖企业能否穿越周期,实现规模逆势扩张的决定性因素。公司采用多元融资方式,充足的现金流足以支撑公司完成产能的扩张,应对猪周期下行的压力。

我们看好公司优良的成本控制能力,出栏量持续扩张,以量补价的大逻辑。我们预计公司2017-19年营收分别为111、166和252亿元,归母净利润分别为25.37,29.35和38.34亿元,EPS分别为2.19,2.53和3.31元,对应PE约18X,16X和12X,维持“强烈推荐”评级。