雏鹰农牧:猪价仍是影响公司盈利最关键的变量

发布: 2012-05-09 | 作者: 佚名 | 来源: 海通证券

1. 规模化是国内生猪养殖明确的发展方向

养殖行业的规模化在近三年有明显的加速迹象,其趋势已经毋庸置疑。2009年,年出栏量5万头以上的规模猪场出栏占比不到1%,现在达到近20%,但相对美国的55%,空间依然巨大。我们认为未来散户仍会不断地退出生猪养殖业。主要原因是:1)疫情变化多端,散户多控制不力。近年来国内疫情不断发生,且病毒不断变异,防疫的难度较以往增加很多。而散户由于养殖环境和防疫较规模化猪场差很多,因此存活率低,效益差。2)国内生猪价格波动剧烈,导致养殖户需要承受长时间的亏损。比如2009年生猪养殖亏损,2010年微利,但2011年迎来高盈利,头均利润高达519元。 3)机会成本提高:两口之家若外出打工,平均月工资以2000元计算,家庭年收入达48000元。以2011年为例,按每户养殖50头生猪计算,最好的状态下盈利为42675元。4)食品安全的客观要求。 “瘦肉精”事件爆发后,肉制品加工企业除加大自有养殖规模之外,更加大了对规模猪场的采购力度。规模化猪场的可追溯性对肉制品加工厂是极大的吸引力。

大规模一体化的经营模式,有利于建立完整的品质控制体系,提升生猪的产品质量;有利于建立完善的疫病防控体系,提升企业疫病防控能力;有利于减少中间环节交易成本,提升企业的盈利能力;有利于实施标准化、机械化和集约化养殖,提升劳动生产效率,节约社会资源。因此,企业大规模一体化经营的模式,将成为生猪养殖业的发展趋势。

2010年行业前几大生猪养殖企业的生猪出栏量分别为:温氏集团505万头、雏鹰农牧66万头、河南牧原35万头、正邦科技42万头、大康牧业21.9万头;2011年,温氏集团660万头,雏鹰农牧102万头、正邦科技71万头、河南牧原62万头、大康牧业24.3万头。大型企业的发展速度都很快,未来规模化养殖企业的发展空间还很巨大。

2. 预计2012-2013年出栏生猪160和240万头

在“雏鹰模式”地带动下,公司的养殖规模迅速扩大,2008-2011年公司的生猪出栏量为25、48、66和102万头,我们预计公司2012-2013年的出栏量为160和240万头,由此计算2007-2013年的年复合增长率达到62.57%,2011-2013年的复合增长率53.39%。

2011 年底公司生产性生物资产1.16 亿元,同比增长121%,年末种猪存栏达6.59 万头。公司2011 年种猪存栏量基本能保证2012年150-170 万头的生猪出栏产能。IPO 募投项目开封尉氏县60 万头生猪项目12 年将按期投入使用;三门峡市陕县50万头、渑池县30万头及卢氏县20万头生态猪项目近两年也逐步建设并分期投入。

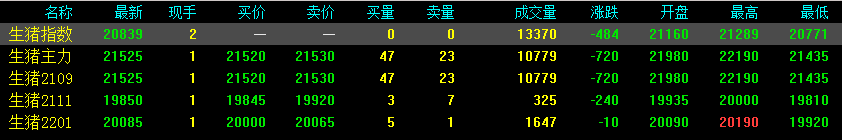

3. 生猪价格仍是影响公司盈利的最关键变量

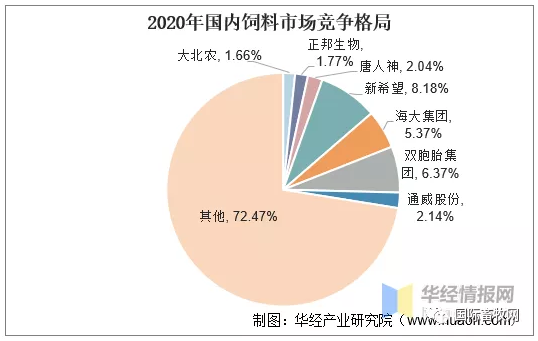

生猪养殖的成本构成相对简单,饲料、药品是公司畜禽养殖的主要成本,饲料成本占公司主营业务成本的比重始终保持在60%左右。公司饲料原材料主要包括玉米、豆粕,分别占比29%和13%。影响养殖企业毛利率的关键变量是生猪价格,进而影响企业的盈利水平。由于雏鹰农牧销售的品种以仔猪居多,我们以商务部发布的仔猪价格和公司的季度毛利率做了对比,我们发现毛利率与仔猪价格高度相关。

4. 向下游延伸的战略意图明确,投入并不激进

2012 年公司计划在郑州地区合作开设50家冷鲜肉专卖店,以半径1.5公里划分商圈。专卖店全部由加盟商开设,实行 “ 会员制销售”。加盟商的盈利来源于1)销售雏鹰肉卡获得的返点。2)公司采取就近配送的原则,配送由就近的加盟商完成,加盟商获得配送费。3)在专卖店的肉制品销售获得的返点。冷鲜肉专卖店中销售的品种主要分为两类,一类是雏鹰农牧生产的绿色冷鲜肉,其销售价格不会较农贸市场的猪肉产品高出太多,另一类就是定位高端的生态猪肉,其市场定价至少是普通猪肉的一倍。

主要的招商内容有:1)合作签约5年,2)合作商预付履约保证金18万元(合作结束公司无息返还),3)公司协调为合作商担保创业贷款18万元;4)商铺装修费公司分五年平均返还;5)店铺设备由公司提供;6)公司承诺每年保底利润8万元。

我们认为公司向下游延伸的战略意图较为明确,主要考虑是1)分散养殖风险,随着规模的扩大,养殖风险累积的越多。2)平滑盈利周期。向屠宰业延伸可以平滑因养殖业务产生的周期性大幅波动。但从投入上看并不算激进。首先,公司规划了在自己具有地缘优势的郑州市场开始这项业务,而且规划的专卖店数量并不算多。以双汇为例,其在郑州市场共有280家专卖店。其次,公司将雏鹰模式融入销售环节,充分调动“能人”的积极性,同时利用“能人”的资金减少自己的投入量。从硬件准备情况看较为顺利,1)下半年第一批生态猪出栏较为确定;2)7-8月份开封屠宰厂有望投产;3)当前招商较为顺利,预计将于8月在郑州开出第一家专卖店。

但对于未来屠宰业务的盈利情况,我们认为并不能报以过高的期待。以顺鑫农业2011年为例,公司年屠宰数量近300万头,但屠宰业务盈利为2204万元,而顺鑫占据北京冷鲜肉市场的50%。

5. 盈利预测和投资建议

我们盈利预测的核心基础是:1)生猪规模持续扩大,2012和2013年的出栏量达到160和240万头。2)2012年的生猪价格下滑,其中仔猪的下滑幅度较肉猪轻,2013年维持2012年的价格。3)2012和2013年的成本小幅上升。我们预计公司2012-13年的EPS为0.89、1.11元。

当前股价对应的PE12为21x,与整体养殖类公司相当,较为合理。但考虑到1)生猪价格在未来三个月会有反弹,2)生猪养殖规模化发展趋势下,大企业面临良好的发展机遇,我们仍维持“增持”的投资评级。目标价格20.47元,对应2012PE 23x。