唐人神:饲料、种猪齐头并进推动高增长

发布: 2012-07-12 | 作者: 黄付生 | 来源: 中信建投证券

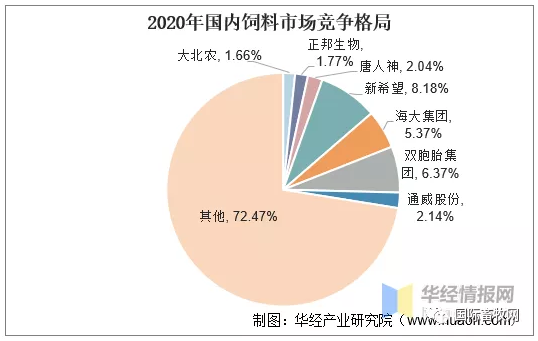

2012年,饲料业务收入将继续实现40%左右增长

公司2011年饲料销量在165万吨,同比增长30%。分产量来讲,2011年,猪饲料占66.45%、家禽饲料占比为24.17%,水产饲料占比为9.37%。2012年,公司新增产能将陆续进入全面投产期,公司产销量将进一步增长,考虑到饲料景气度滞后于养殖价格景气度半年左右时间,我们预计公司饲料销量增速能达到在40%左右,达到230万吨,近期饲料上涨,销售价格一度达到3500元/吨,同比增长11%,饲料是公司重点发展的业务,未来两年将都保持高速增长。

2012年,肉制品盈利能力将得到改善

公司2009年在肉制品加工业务上投入近2个亿,短期来看,公司希望将肉制品的产能释放出来,同时将该业务的效益做好,由于去年猪肉价格增长迅速,挤压了公司肉制品利润,按照我们对生猪价格的判断,今年猪肉价格将下降,全年均价在15元/公斤,在这种情况下公司肉制品利润将得到改善,综合毛利率将达到18%以上,即使不考虑这一部分销量的增加,仅仅毛利改善就可以给公司额外带来1500万左右的利润的改善。

种猪业务收入将继续保持高速增长态势

种猪业务收入增长迅猛,2011年销售量在1万头左右,该部分业务毛利高达60%以上,公司种猪业务现在处于全国布局推广期,规划在全国各饲料分厂周边建设种猪厂,2012年计划在种猪业务方面将投入近3亿资金进行扩建,全国建成3个核心种猪厂,以此为基础建立扩繁场,形成南北呼应,全国铺开,我们预计公司2012年-2014年种猪的销售量将达到2.5万头、4万头、6万头,毛利将维持高位。

盈利预测

我们全面看好公司未来业务发展,公司饲料业务高速增长、肉制品业务盈利改善,同时种猪业务高速增长,预计公司2012-2014年EPS为:0.66元、0.9元、1.17元,考虑到公司业绩的高速增长前景,给予“买入”评级,按照2012年27倍的市盈率估值,目标价17.5元。