新希望:投资机构调研新希望 2017年出栏生猪240万头

发布: 2018-01-05 | 作者: 佚名 | 来源: 转载

1月2日,从容投资等明星机构在内的6家机构对公司进行调研。

1.预计今年出栏240万头的猪,比例结构是怎么样的?2018年会有什么变化?

截至2017年11月出栏219万头,其中育肥猪146万头,仔猪64万头,种猪9万头。全年比例变化不大。2018年如果要变化的话,可能是仔猪和肥猪比例会变化,需要看仔猪和肥猪的相对价格。仔猪价格好,多卖仔猪,不好的话,就做放养。

2.外购仔猪的原因是什么?

公司内部发展养猪业务分两条线路来运行,一是养猪事业部,即新好模式,一开始分布在山东和四川,后来在全国选取优势区域,如环渤海区域(主要辐射北京、天津市场),鲁南、苏北、安徽(主要辐射长三角地区市场),广东西部、广西(主要辐射珠三角地区市场),川渝地区(这里虽然没有原料上的优势,但消费一直比较好),以及依托杨凌本香在陕西的优势。二是新六模式,主要是公司的饲料业务单元依托已有的饲料业务基础,充分利用当地产能发展养猪业务。比如山东区域有饲料业务,也有自己的种猪场,就会从夏津猪场内部采购仔猪。在没有自建种猪场的地方采用外购仔猪,比如在河南地区使用的是牧原的仔猪。长远来看,大企业相比中小企业的优势在种猪繁育上,我们的PSY平均可以达到26以上,今后不管是新好模式,还是新六模式,都会建配套的种猪场,长期来看会全部用自己的仔猪。

3.目前种猪产能的布局?

公司早年发展的养猪业务主要集中在山东和四川,比如说在2015年的出栏量是接近90万头,这90万头就主要集中在山东和四川,所以以前的种猪产能也是集中在这两个区域。后来收购了本香,在西北这个区域也增加了一部分种猪产能。

4.这两年仔猪外购计划?

这两年外购仔猪会维持在70多万头的水平,明年出栏量会在350万头左右的水平,今后不会很大的再去外购。长远来看,外购仔猪比例不会超过10%。外购做的比较多是2016年和2017年,是因为当时仔猪产能还没上来。

5.近年来新建猪场的投产时间?

2015年底开始加大对养猪业务的投资,2016年一年公告的产能布局达到900万头,截止2017年底公告的产能布局达到1500万头左右,建设周期一般是一年半到2年,2016年公告的项目,2018年会部分投产。

6.大企业做快速扩张,是基于什么判断?

大企业在种猪繁育上是有优势的,有技术能力,拥有更低的PSY,大场会领先小场技术水平5-7年,可以享受5-7年的技术红利。现在的竞争主要还是大企业和小散户之间的竞争,等到效率较低的散户都退出,才会是大企业之间的竞争,这还有很长的时期。

7.环保限产,对养猪业务的影响?

基本没有影响。公司的项目大部分是在2015年以后开始投资建设的,从一开始建设时执行的技术和环保标准就比较高,所以基本没有影响。

8.公司在东北地区的产能布局是怎么样的?

不会太大。不利的因素在于当地消费不足,近年来人口净流出,而且全年气温较低,施工建设和生产时间会受影响,有利的方面则是原料供应充足,另外有国家政策的一些扶持。但综合起来看,并不是我们养猪布局的重点区域。我们在东北布局还是会优先考虑吉林以西,内蒙古中部以及辽宁,这些相对更靠近京津地区的区域。

9.夏津PSY高,靠的是什么?公司的MSY能达到多少?

综合方面的原因,一方面是使用的种猪,选用的是PIC种猪,容易实现高的PSY水平。但更多的还是在管理上。我们的养猪团队,我们的首席科学家,闫之春博士,参与过多起业内的重要资本运作,同时也懂技术、懂管理、懂财务。夏津猪场的人力资源上,配了更多的大学生,养殖效率更高,管理方式、操作和运用也更好,更多的是依靠很高的管理水平。公司的MSY能达到24左右。

10.今年玉米价格上涨明显,公司玉米采购主要分布在哪里,是否会产生替代效应?

大宗原料采购没有完全集中,禽料用的玉米在中原多一些,猪料用的玉米在东北、西北。从广州采购的话考虑进口的多一些。目前玉米对小麦的替代优势不明显。

11.2017年公司猪料增长明显,内外部消耗的比例?服务客户是什么样的?

2016年猪料内销占比11%,2017年14%。主要原因是养猪出栏增多。外销增长的原因是周边服务客户增长以及销售措施改善,成立了专门的营销公司,带动市场料销售。我们服务的客户目前还是以中小规模、散户居多,但也在不断加强对规模场的销售。猪料销售在全国都有,南北方大约各贡献一半,南方会遇到一些猪料用户受到环保拆迁的问题,北方基本没有很大的问题,总体来说环保禁养限养对猪料这一块的影响不大。

12.2017年水产料和禽料情况怎么样?

2017年预计水产料增长7%左右,比预期低一些,主要是上半年受山东有些河湖禁养限养的影响,水产料销售量下降,3季度之后,华中区域的销售量上来之后,全年预计可以实现7%的增长。

禽料预计全年增长3%左右,由于受H7N9的影响,我们在大部分企业禽料下降的情况下还能维持增长,且公司本身禽料基数比较大。从禽料来说,我们通过禽旺模式,面向过去大多通过经销商来覆盖的、不太稳定的合作户,加强对他们的直供,带动禽料的增长。

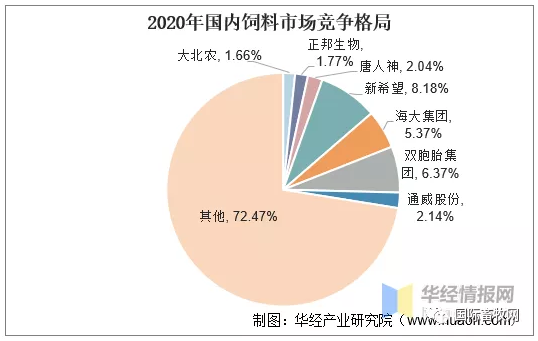

13.饲料竞争格局?我们的优势在哪里?

竞争格局是两级分化,大企业会越来越有优势,我们也会学习标杆企业。我们的优势是:1、公司内部会进行一些调整,比如采购团队调整,加强战略直采等,与国内多家主要原料供应商都签订了战略合作协议;2、技术上更加重视,要加大技术人员投入,今后会设立新希望六和研究院,里面会包含饲料、养猪、养禽、食品等多方面的研究院;3、内部机制上的调整,如采购的调整,预混料的调整,通过内部结算价格的调整,把竞争力都集中体现到最终端的全价料上面;4、产能规划上,要打造巨无霸工厂。随着物流发展越来越迅速,可以提供相对远距离的半径供应,今后鼓励去建大厂,新建厂基本都在月销1万吨的规模。

14.公司2017年商品鸡和鸭的规模以及对2018年的预测?

2017年商品鸡0.8亿只,商品鸭1.2亿只。2018年预计商品鸡1.2亿只,商品鸭2.6亿只。今后商品代规模会上升,种禽规模会降下来。

15.种禽有外购吗?

有。公司销售了6亿只左右种禽,屠宰量接近8亿只,并不是所有的种禽都用来在自己内部去放养殖合同。因为我们的种禽在行业里来说品质要好一些,外销也很受欢迎,所以我们的合作养殖不一定完全用自己的种禽,目前种禽内供比例在25%左右。今后长期的规划,会把种禽的养殖量降下来。因为这个环节近年来的波动太过剧烈,影响公司的盈利稳定性。我们定的目标是保持屠宰产能的20-25%左右。当量减下来的同时,今后种禽业务就全面转向内部供应了,只要求他们做好效率和品质,而不再作为利润中心。

16.公司在商品代鸡、鸭的合同养殖模式是怎样的?

商品鸡里有小部分是一体化自养,剩下大部分商品鸡和所有的商品鸭,都采用的是公司拥有鸡鸭的所有权,向农户支付固定代养费用的合同模式,即委托代养模式。禽旺对上游的作用是不管行情好不好,都可以稳定养殖户,同时带动禽料销售增长。对于下游则可以满足升级了的客户需求,如绝味、周黑鸭等,这些下游的餐饮企业、食品企业越来越在意上游养殖环节的可控,我们只有自养或者代养的鸡鸭才能达到他们的采购要求,这一块相比传统批发市场渠道可以带来更稳定的利润。

17.代养费和农户代养规模是多少?

肉鸡的代养规模在年出栏5万到10万之间,肉鸭是年出栏1.5万到3万只。代养费会根据农户的养殖水平和效率来定,基本上一只鸡是2.5元,一只鸭是1.5元。

18.2018年鸡肉的行情?

2018年上半年肯定比2017年要好,因为去年有疾病,今年肯定不会比去年差,但也不太会出现2016年那样的大好行情。